作者:陈复安等

2019年12月13日,随着《上市公司分拆所属子公司境内上市试点若干规定》(以下简称“27号公告”)正式稿的出台,境内上市公司分拆子公司于境内上市的通道已经打开。本文将对新规相较于征求意见稿的修改及与分拆子公司境内外上市的规定进行对比介绍,并阐释分拆上市过程中的特殊审核关注点,以便大家对境内上市公司分拆子公司境内上市能有更直观的了解。

2019年12月13日,随着《上市公司分拆所属子公司境内上市试点若干规定》(以下简称“27号公告”)正式稿的出台,境内上市公司分拆子公司于境内上市的通道已经打开。本文将对新规相较于征求意见稿的修改及与分拆子公司境内外上市的规定进行对比介绍,并阐释分拆上市过程中的特殊审核关注点,以便大家对境内上市公司分拆子公司境内上市能有更直观的了解。

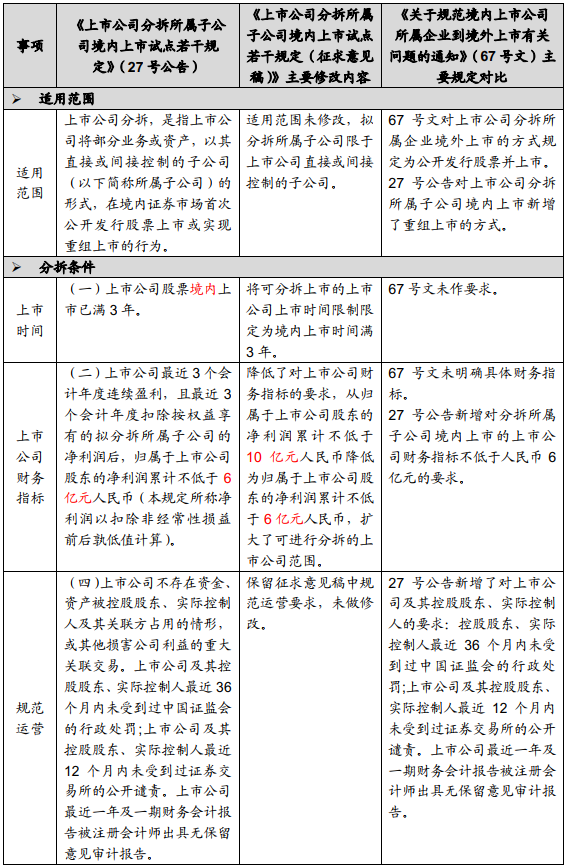

一、27号公告及其征求意见稿、分拆子公司境内外上市的主要规定对比

注:本表红色字体部分为27号公告相较于其征求意见稿主要修改的内容。

二、分拆上市项目涉及的特殊审核关注点

(一)分拆上市基本程序

根据目前的监管法律法规,分拆上市项目的上市公司及其拟分拆所属子公司需按以下基本程序进行分拆上市:

1. 上市公司

(1)信息披露:

需按重大重组标准及27号公告要求披露拟分拆上市事宜;

(2)内部决策:

就分拆上市事宜需根据27号公告要求进行董事会及股东大会决议,就分拆事宜须经出席会议的股东所持表决权的三分之二以上通过,且经出席会议的中小股东所持表决权的三分之二以上通过;

如其中涉及上市公司董事、高级管理人员在拟分拆所属子公司安排持股计划的,该事项应当由独立董事发表专项意见,并须经出席股东大会的中小股东所持表决权的半数以上通过。

2. 拟分拆所属子公司

(1)内部决策:

就分拆上市事宜根据法律及其公司章程规定进行内部决议;

(2)改制为股份有限公司及重组(如需):

如拟分拆所属子公司为有限责任公司,则需变更为股份有限公司;拟分拆所属子公司需根据监管合规性、独立性等要求进行重组(如需);

(3)上市申报:

根据拟分拆所属子公司的实际情况,选择拟上市板块并进行申报;

(4)监管部门受理并审核:

根据监管要求,证监会、交易所对拟分拆所属子公司申报材料予以受理并审核;

(5)完成上市:

通过监管部门审核后,拟分拆所属子公司实现在境内证券市场首次公开发行股票上市或实现重组上市。

(二)独立性

根据目前的监管法律法规及证监会出台的相关窗口指导意见,需要确保发行人在资产、人员、财务、机构及业务五个方面达到发行监管的要求。

鉴于在分拆前,分拆资产与业务位于上市公司报表范围内,难免存在共用物业、人员兼职以及资金拆借等情况。为满足IPO的要求,需依照监管要求在资产、人员、财务、机构及业务等五个方面对拟分拆资产进行规范。

(三)分拆上市的合规性

在涉及发行人主要资产来源于已上市公司的案例中,监管机构通常会格外关注本次分拆上市是否符合上市地的相关规定;是否根据上市地的法律规定履行了必要的程序;是否存在潜在的争议或纠纷;是否受过行政处罚。

因此,在筹划分拆上市的过程中,不仅要确保拟分拆资产及业务的合规性,同时还需注意上市公司的合规运作及分拆上市决策与程序的合规性。

(四)同业竞争

根据监管要求,拟上市企业不得存在同业竞争的情况。同业竞争一般指公司所从事的业务与其控股股东(包括绝对控股和相对控股)或实际控制人及其所控制的其他企业所从事的业务相同或近似,双方构成或可能构成直接或间接的竞争关系,可能对公司的业务开展及股东的利益产生不利影响。

符合分拆条件的企业体量和规模一般较大,就某一特定业务板块可能由若干家子公司同步开展。根据监管要求需考虑将控股股东、实际控制人及其控制的其他企业从事的有关的业务和资产均纳入拟分拆上市主体之报表范围。

(五)关联交易

根据监管要求,发行人应完整披露关联方关系并按重要性原则恰当披露关联交易。关联交易价格公允,不存在通过关联交易操纵利润的情形。

结合分拆上市的性质,在相关分拆上市的重组完成后仍难免会存在一定的关联交易,此时需要从公允性、程序性、必要性及变化趋势等角度对关联交易进行分析及解释。拟分拆主体应在中介机构的指导下对关联交易进行规范,确保相关关联交易的存在具有合理性及必要性,关联交易的定价原则亦应当公允且不存在特殊安排和利益输送等情形。

(六)信息披露一致性

在分拆上市过程中,需注意拟分拆主体在IPO申报材料所载信息需与上市公司在其招股说明书及之后的定期报告中披露的相关信息在时间及内容等方面保持一致。

应对避免发生两者信息披露不一致的情形,尤其是相关财务数据、上市计划及方案等。

综上所述,现在境内上市公司分拆子公司于境内上市的监管规则与分拆至境外上市有所不同,后续值得关注两者是否将逐渐趋同。此外,随着境内上市公司分拆上市的政策放开,可以预见到将有不少上市公司着手实施分拆上市的计划,我们也将持续关注分拆上市的后续监管动态与进展。